M&Aスキームとは?種類、特徴、メリットやデメリットを解説

M&Aにおけるスキームには、数多くの種類があります。M&Aの目的に合わせたスキームを選択することで、M&Aの取引の利益を最大化することができます。

本稿では、M&Aの各スキームの概要やメリット・デメリット、スキームの選択する際の注意点を解説します。

M&Aのスキームとは?

M&Aのスキームとは、売り手と買い手がM&A取引を実行するための手法です。

M&Aのスキームには、株式譲渡、会社分割および事業譲渡などの様々な種類があります。個別案件ごとにM&Aの目的、M&Aの対象、税務、会計および法務などを考慮して、最適なM&Aのスキームを選択していきます。

各スキームにはメリット・デメリットがありますが、中小企業のM&Aにおいては、最もシンプルな手法のため「株式譲渡」が多く活用されているのが実態です。

M&Aのスキームの種類

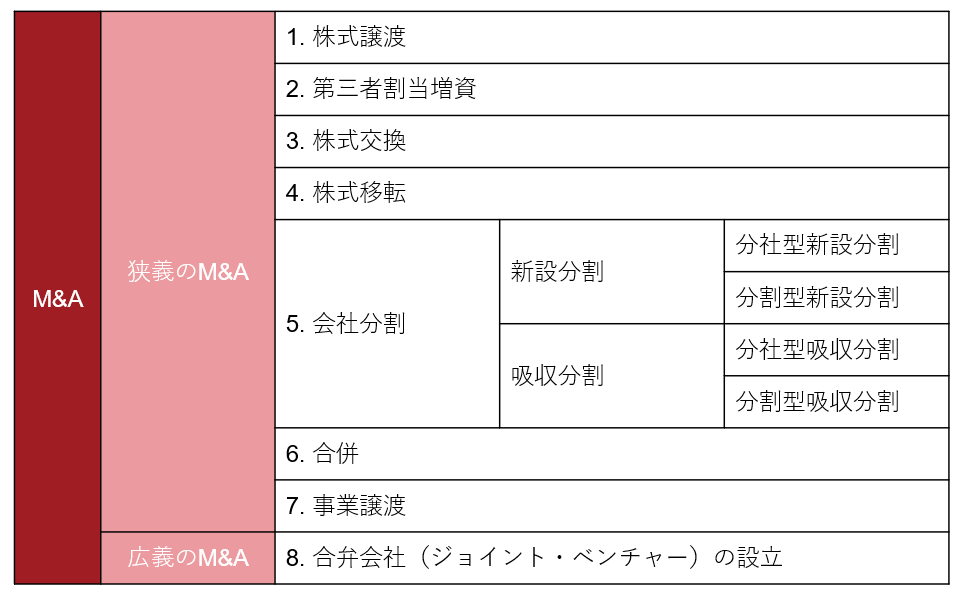

M&Aのスキームとして一般的によく使用されるものは、下表のとおりです。

ここでは、中小企業のM&Aの実務で最もよく活用される、「1. 株式譲渡」「5. 会社分割」および「7. 事業譲渡」を解説します。

1.株式譲渡

M&Aのスキームとしては、株式譲渡が代表的な手法です。株式譲渡はその名のとおり、対象会社の株主である売り手が所有する株式を買い手に対して譲渡する手法です。

また、株式譲渡の最大のメリットは、譲渡手続きが比較的簡単なことです。すなわち、対象会社に紐づく、契約、資産・負債および従業員などが全体として売り手から買い手に移転するため、個々の契約や資産について、個々の譲渡手続きを実施する必要はありません。また、会社法上の組織再編行為ではないため、債権者保護手続きなど複雑な手続きも必要ありません。

一方で、対象会社全体を承継することとなるため、対象会社の一部の事業だけを承継することができないことに加え、買い手に簿外債務を承継されてしますリスクがある点には留意が必要です。

なお、一般的に、中小企業におけるM&Aの場合、買い手は一部の株式譲渡ではなく、全部の株式譲渡を求めてくることがほとんどです。

売り手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・譲渡手続きが比較的簡単である ・権利義務を包括的に譲渡できる ・譲渡後の事業への影響が限定的である ・対価として、現金を受け取れる | ・譲渡する株式比率によっては経営権を失う |

買い手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・譲受手続きが比較的簡単である ・権利義務を包括的に譲渡できる ・譲受後の事業への影響が限定的である ・取得する株式比率によっては、経営権を取得できる | ・一部の事業だけを承継することはできない ・簿外債務などの潜在的リスクを遮断できない ・対価として、現金を支払う必要がある |

5.会社分割

会社分割は、対象会社の一部の事業の権利義務を別の会社へ承継する手法です。会社分割の対価としては、現金または株式となります。

会社分割は、会社法上の組織再編行為に該当するため、組織再編手続きを踏むことで会社分割の実施が可能となります。

会社分割には、事業を承継させるために会社を新設する「新設分割」、事業を既存の会社にへ承継させる「吸収分割」の2種類があります。さらに、会社分割の対価の交付先が分割会社の場合は「分社型分割」、分割会社の株主の場合は「分割型分割」と2種類に大別されます。そのため、会社分割には、「分社型新設分割」、「分割型新設分割」、「分社型吸収分割」、「分割型吸収分割」の計4通りの手法があります。

一部の事業をM&Aする際、分社型新設分割により売り手企業の完全子会社として対象事業の新会社を設立し、その新会社の株式を売り手から買い手へ株式譲渡する、という会社分割と株式譲渡を組み合わせた手法を活用する場合も多くあります。

売り手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・分割後も対象会社の株式を継続保有できる ・分割対象とする事業を選択できる | ・実務上の手続きが煩雑かつ時間がかかる ・非上場会社の株式交付を受ける場合、現金化が困難となる |

買い手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・権利義務を包括的に承継することができる ・現金以外を対価とすることもできる ・シナジー効果を発揮しやすい | ・実務上の手続きが煩雑かつ時間がかかる ・簿外債務などの潜在的リスクを遮断できない |

7.事業譲渡

事業譲渡は、対象会社の発行済株式ではなく、対象会社の一部の事業を別の会社へ譲渡する手法です。事業譲渡の当事者は、対象会社自身であり、対象会社が一部または全部の事業を譲渡する対価として、買い手企業から現金などの交付を受けます。事業譲渡後は、買い手企業が事業運営をしていくことになります。

事業譲渡は、対象会社全体ではなく、一部の事業を承継する際に活用されます。また買い手として受け入れられない潜在的リスクがある場合に、潜在的リスクを遮断するために事業譲渡を活用することもあります。

なお、事業譲渡も対象会社の一部の事業を承継するという点では会社分割と類似していますが、対象となる事業の権利義務を包括的に承継しない点が会社分割と大きく異なります。

売り手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・事業譲渡後も対象会社の株式を継続保有できる | ・権利義務を包括承継されないため、各種契約の譲渡手続きなど実務上の手続き負担が重い |

買い手のメリット・デメリット

| メリット | デメリット |

|---|---|

| ・簿価債務などの潜在的リスクを遮断できる ・シナジー効果を発揮しやすい | ・権利義務を包括承継されないため、各種契約の譲受手続き、雇用契約の再締結、許認可の再取得など実務上の手続き負担が重い ・個別資産の取得と同様に消費税課税が発生する |

M&Aのスキームを選択する際の注意点

様々なM&Aのスキームがありますが、M&Aの対象、税務および会計処理、潜在的リスクの有無などを考慮して、総合的にスキームを選択する必要があります。

1.M&Aの対象を明確にする

M&Aのスキームを検討する際に、まず検討すべきことは「会社単位」、「事業単位」のいずれを対象とするか明確にする必要があります。M&Aの対象により選択すべきスキームが異なります。

例えば、M&Aの対象が会社単位の場合には、株式譲渡が最も一般的であり、事業単位の場合には事業譲渡または会社分割などの手法を選択することになります。

2.税務および会計処理の影響を検討する

M&A取引の経済面には税務および会計処理が大きく影響するため、M&Aのスキームの検討時には重要な検討項目の1つといえます。

例えば、適格組織再編に該当するか否か、繰越欠損金の引継ぎは可能か否か、税務上ののれん(資産調整勘定または負債調整勘定)は発生するか否かなど、各スキームごとに課税関係が異なります。税務および会計処理の観点から総合的に検討したうえで、自社にとって有利なスキームを選択することが重要になります。

3.遮断したい潜在的リスクの有無を確認する

株式譲渡、会社分割は対象会社の権利義務を包括的に承継するスキームである、一方で事業譲渡は包括承継ではなく、権利義務を個別に承継するスキームです。

包括承継は、契約、資産・負債および従業員など権利義務を個々の承継手続きなく承継することができますが、簿外債務などの潜在的リスクを遮断することができません。このため、遮断すべき潜在的リスクが有る場合、個別承継が可能な事業譲渡を選択することになります。

おわりに

M&Aの実務で最も一般的な株式譲渡の他、会社分割、事業譲渡のスキーム概要やメリット・デメリットを解説しました。

M&Aのスキームを選択する際には、M&Aの対象の明確化、税務および会計への影響、潜在的リスクの有無など、総合的な判断が必要になります。このため、ビジネス、財務、税務および法務といった様々な専門的な知識が必須となります。

弊社では、M&Aのスキーム検討から基本合意書および最終契約の交渉も含め、M&Aをトータルサポートする万全の体制が整っておりますので、是非お気軽にお問い合わせください。